外贸增速双降,通缩风险改善——海通宏观周报(姜超 等)

外贸增速双降,通缩风险改善

——海通宏观周报(姜超等)

摘要

海外:美国2月非农远低预期,欧央行3月会议再传“鸽”声。19年2月美国新增非农就业人数2万,远低于市场预期。美联储称,美国经济活动在1月后期和2月继续扩张,大部分地区经济略微温和增长。上周三,纽约联储主席称,预计美国经济放缓将成常态,重申政策视数据而定,当前对加息保持耐心。上周四欧央行公布会议声明,保持现有政策不变,还宣布9月开始第三轮定向长期再融资操作(TLTRO)至21年3月结束。

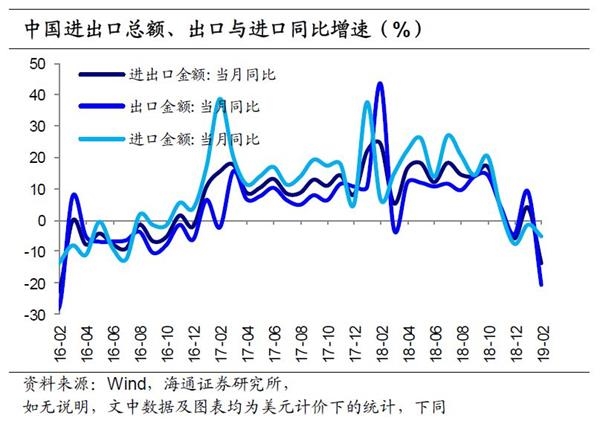

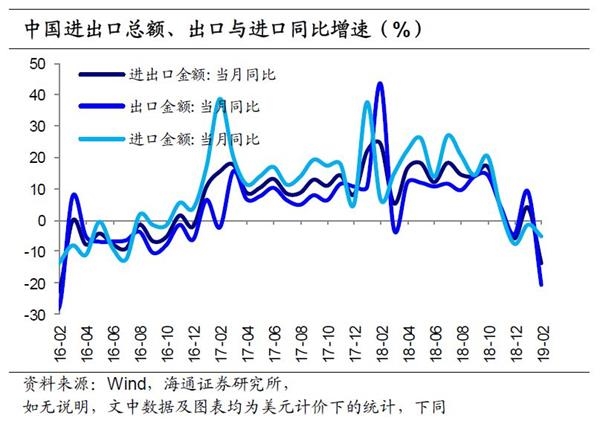

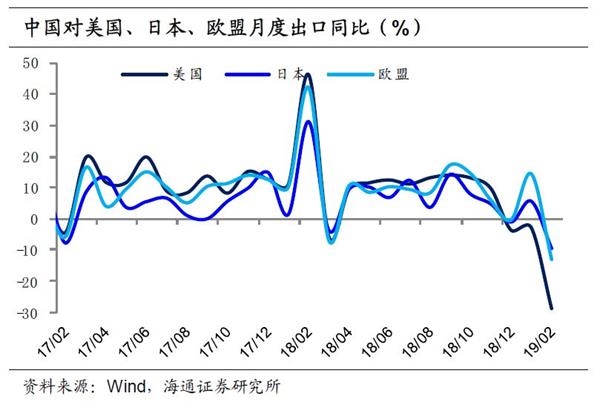

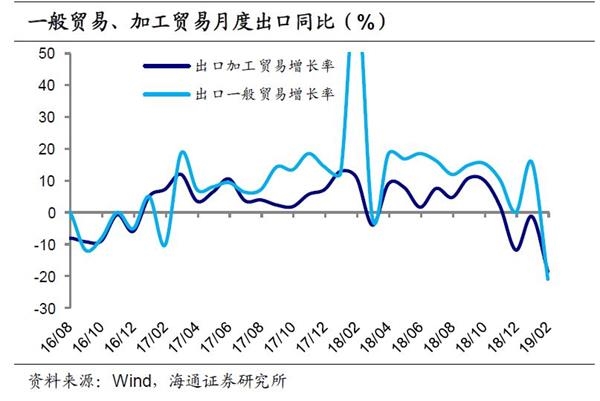

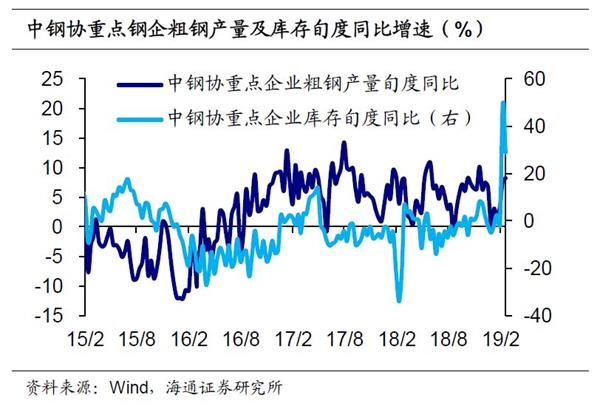

经济:外贸增速双降。2月我国出口增速大降至-20.7%,1-2月累计增速-4.6%,与18年12月大体持平,说明出口维持弱势。2月我国进口增速回落至-5.2%,1-2月累计增速-3.1%,也延续了18年12月以来的负增。受外贸增速回落及春节因素影响,顺差趋势收窄。需求一升一降,3月前8日38城地产销量增速反弹,而1-2月乘联会乘用车销量增速继续探底。生产有所恢复,1月及2月上中旬重点钢企粗钢产量增速小幅回升,3月前9天日均发电耗煤同比增速也有所上行。

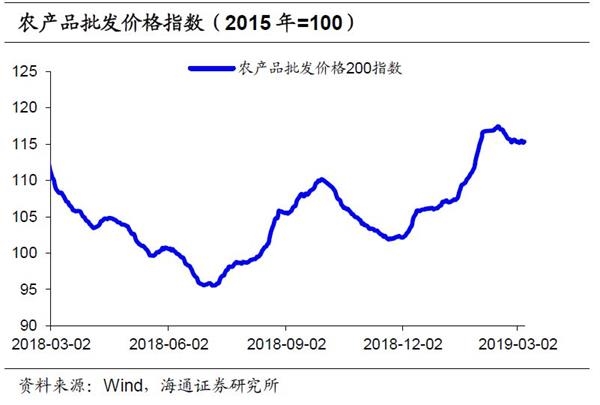

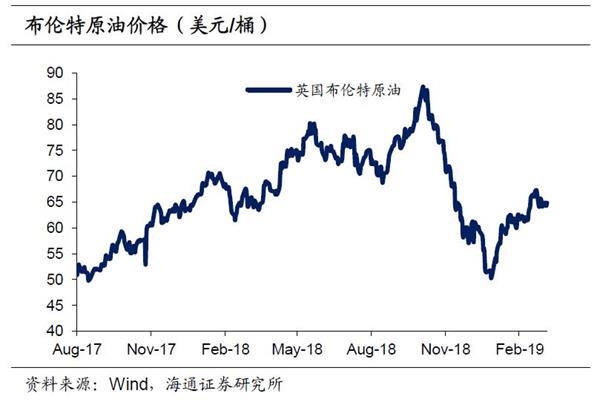

物价:通缩风险改善。2月环比上涨1%,同比回落至1.5%,创18年1月以来新低。3月以来蔬菜、鲜果价格震荡,猪肉价格小幅回落,考虑到去年同期CPI环比大幅下降,我们预计3月CPI同比回升至2.1%。2月环比下跌0.1%,同比与上月0.1%持平。3月以来平稳,煤价、钢价回升,我们预计3月PPI环比0.4,同比或回升至0.7%。

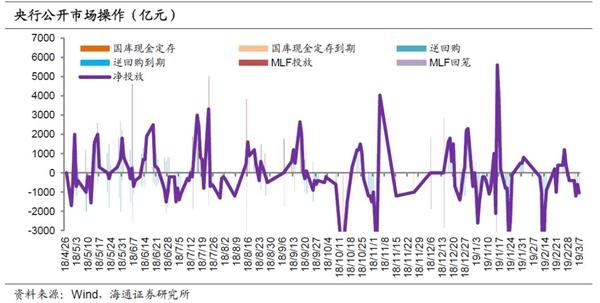

流动性:资金回归充裕。上周大幅回升,其中R007均值下行至2.39%,R001均值下行至2.12%。DR007下行至2.37%,DR001下行至2.07%。上周央行暂停逆,逆回购到期回笼2200亿,MLF到期回笼1055亿,央行净回笼3255亿。上周美元指数大幅上升,人民币兑美元小幅贬值,在岸与离岸人民币汇率均贬至6.73。上周资金回归充裕,货币利率均大幅回落。短期内即便央行公开市场继续回笼货币,也不会改变流动性整体充裕的格局。

政策:宽财政双管齐下。2019年《政府工作报告》将19年增速目标下调至6.0-6.5%,时隔3年再现目标区间,“确保经济运行在合理区间”取代“深入推进供给侧结构性改革”成为第一大工作目标,而稳增长首要就是保就业。19年积极的财政政策要加力提效,一方面,更大规模减税降费;另一方面,通过基建托底经济。人大财经委副主任乌日图表示,税法由全国人大常委会预算工作委员会会同财政部组织起草。

一、海外:美国2月非农远低预期,欧央行3月会议再传“鸽”声 1.1 美国2月非农远低预期上周五美国劳工部公布就业数据,19年2月美国新增非农就业人数2万,远低于市场预期,创17年9月以来最低值。但1月非农数据从30.4万上修至31.1万,18年12月非农数据从22.2万上修至22.7万。2月美国失业率从上月的4.0%回落至3.8%,劳动参与率维持在63.2%。2月美国非农私人企业平均时薪环比0.4%,比前值上升0.3个百分点,同比3.4%,创09年来最大增速,薪资整体增长较快。

美联储公布新一期褐皮书。美联储上周三公布的褐皮书称,美国经济活动在1月后期和2月继续扩张,大部分地区经济略微到温和增长。政府关门导致制造业、零售及服务行业经济活动部分放缓。大多数地区就业人口温和增长,劳动力市场保持紧俏、薪资有所上升。一些地区报告关税导致某些商品和服务价格有上行压力。

纽约联储主席表态保持耐心。上周三,纽约联储主席在纽约经济俱乐部讲话时称,预计美国经济放缓将成常态,重申政策视数据而定,当前对加息保持耐心。威廉姆斯认为全球经济放缓对美国经济构成主要风险,地缘政治不确定性和金融环境收紧也形成制约,未来一旦经济下行,美联储具备应对的政策工具,如重启QE和负利率。

1.2欧央行3月会议再传“鸽”声

上周四欧央行公布会议声明,保持现有政策利率不变,并预计至少在19年底前保持利率不变,欧央行还宣布9月开始第三轮定向长期再融资操作(TLTRO)至21年3月结束。会后,欧央行行长德拉吉称,欧元区经济增长前景面临的风险依旧偏向下行,将欧元区19年的经济增速预期由1.7%下调至1.1%,通胀预期由1.6%下调至1.2%。

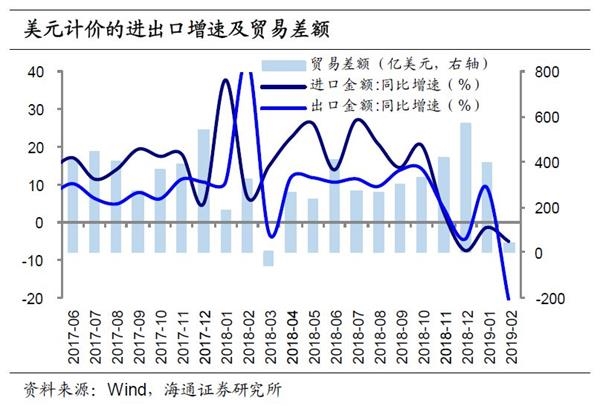

二、国内经济:外贸增速双降 2.1 外贸增速双降,顺差趋势收窄出口再度转负。2月我国以美元计价出口同比大降至-20.7%(前值9.1%)。2月海外主要发达经济体景气度均在走弱,欧、日指数跌破荣枯线,韩国2月均大幅下滑,指向全球贸易或在降温。剔除春节造成的波动,1-2月我国出口金额累计增速-4.6%,与18年12月大体持平,说明出口维持弱势。

外需均现回落。从国别和地区来看,2月我国对美国(-28.6%)出口同比跌幅扩大,对欧盟(-13.2%)和日本(-9.5%)出口增速再度转负。新兴经济体中,对东盟(-13.2%)、对韩国(-6.9%)、印度(-25.1%)、中国香港(-26.5%)出口都重现负增。今年春节早于去年,1月节前抢出口导致出口短暂回升,综合1-2月累计数据看,对美国(-14.1%)出口延续下滑,对欧盟(2.4%)、东盟(2.0%)和日本(-1.1%)维持低位。

从贸易方式看,2月一般贸易(-21.2%)和加工贸易(-18.5%)出口增速双双回落。历史上,一般贸易在春节前后的出口增速波动通常都比加工贸易更大。从产品类型看,2月劳动密集型产品(-34.2%)、机电产品(-19.0%)和高新技术产品(-11.7%)出口同比都再度转负。

进口跌幅扩大。2月我国进口同比回落至-5.2%,前值-1.5%。

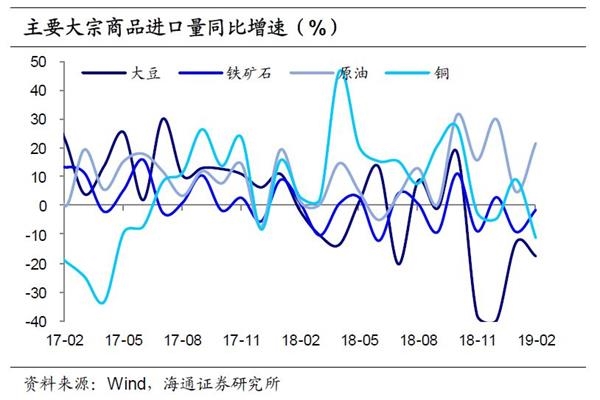

数量方面,2月我国进口原油(21.6%)、铁矿石(-1.4%)、集成电路(-7.6%)同比增速小幅回升,进口铜(-11.1%)和大豆(-17.8%)增速回落。1月春节前夕进口往往放缓,而2月节后通常会抓紧进口以备开工。但考虑到今年春节早于去年,时间错位也带来增速较大波动,加总来看,1-2月进口原油(12.3%)和铁矿石(-5.6%)累计同比都较去年12月增速放缓。

金额方面,2月油价拖累减轻、铁矿石价格上涨,进口原油(9.1%)和铁矿石(3.9%)金额同比增速回升。1-2月加总来看,进口金额累计增速-3.1%,也延续了18年12月以来的负增,印证19年前两月工业生产起步偏慢,需求依然较弱。

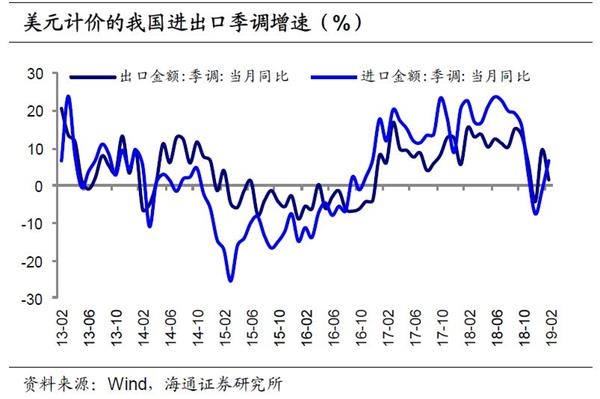

外贸增速回落,顺差趋势收窄。2月进口再度回落,出口大幅下滑,贸易顺差收窄至41.2亿美元,1-2月累计顺差432.8亿美元,较去年同期减少近70亿美元。人民币口径下2月出口(-16.6%)和进口(-0.3%)增速转负,1-2月累计出口(0.1%)和进口(1.5%)增速也延续弱势。说明1月贸易增速的反弹主要是春节错位贡献,海关总署公布剔除春节因素季调后的出口增速为1.5%,进口增速6.5%,综合来看,外贸回落趋势并未改变。

2月贸易顺差大幅缩窄,也与春节因素有关。春节后企业通常进口节奏快于出口,容易造成贸易差额的大幅降低。去年春节较晚,对3月仍有影响,导致去年贸易差额的低点出现在3月,预计今年3月贸易差额短期会有所改善。

中美贸易谈判延期,短期紧张情绪得到缓和,人民币汇率稳定。2月我国对美国贸易顺差147亿美元,对总的贸易差额贡献仍大,但未来谈判或促使中美顺差趋于收缩、而海外经济放缓也不利于外需,我国顺差依然存在趋势收窄的压力。

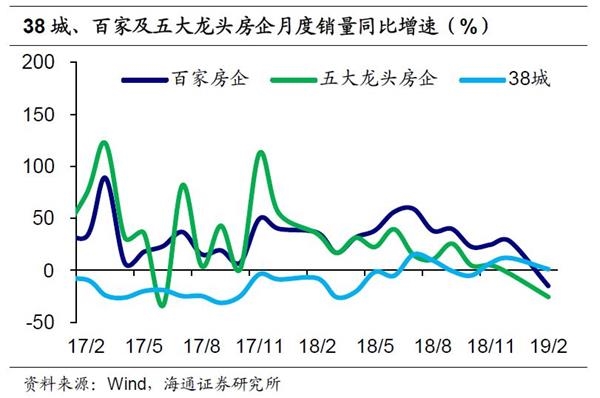

地产销售略有改善,汽车销量继续探底。1-2月38城地产销量增速回落至1.1%,下滑明显,五大、百家龙头房企销量增速跌幅分别扩大至26%、15%,各口径下地产销售普遍低迷,3月前8日38城地产销量增速暂反弹至20%。2月乘联会乘用车销量同比增速降至-19%,1-2月销量累计同比增速-9.8%,较18年12月继续探底。

2.3生产有所恢复

钢企粗钢产量小升,发电耗煤增速上行。2月上中旬重点钢企粗钢产量增速回升至8%, 1月及2月上中旬合计增速较18年12月小幅回升至4.8%,指向生产较为稳健。3月前9天日均发电耗煤同比增速明显回升至15.3%,一方面去年同期基数较低,对3月上旬发电耗煤同比形成支撑;另一方面,汽车、钢铁等主要行业开工率也普遍回升,印证工业生产边际改善。

3.1 2月CPI回落

2月CPI环比上涨1%,同比回落至1.5%,创18年1月以来新低。食品方面,受节日效应和雨雪天气影响,鲜菜、鲜果和水产品价格上涨,猪肉价格小幅反弹,2月食品CPI环比上涨3.2%。非食品方面,假期出行需求增多,旅游、机票和住宿价格上涨,同时电影票涨价明显,国际油价回升带动和价格上涨,2月非食品CPI环比上涨0.4%。

3月以来蔬菜、鲜果价格震荡,猪肉价格小幅回落,考虑到去年同期CPI环比大幅下降,我们预计3月CPI同比回升至2.1%。

2月PPI环比下跌0.1%,同比与上月0.1%持平。环比价格表现上,生产资料持平,生活资料下跌;分行业来看,油气开采、燃料加工、黑金冶炼加工和有色冶炼加工价格由降转升,电子设备制造和非金属矿物制品价格降幅扩大,汽车制造业价格由平转降。3月以来油价平稳,煤价、钢价回升,我们预计3月PPI环比0.4,同比或回升至0.7%。

年初以来,油价上涨带动工业品价格回升,PPI同比停止回落,考虑到工业品价格仍趋上行,短期内PPI有望小幅反弹。2月CPI同比回落主要因为春节错位效应,3月以来物价降幅趋缓,CPI同比有望明显回升。目前虽然经济仍有下行压力,但通缩的风险有望明显改善。

4.1货币利率回落

上周货币利率大幅回升,其中R007均值下行57bp至2.39%,R001均值下行51bp至2.12%。DR007下行30bp至2.37%,DR001下行47bp至2.07%。

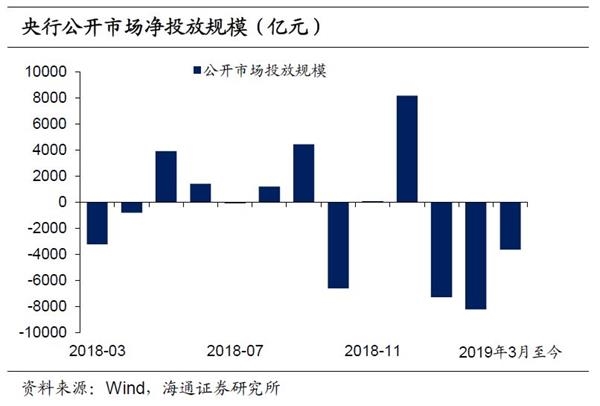

4.2 央行大幅回笼上周央行暂停逆回购,逆回购到期回笼2200亿,MLF到期回笼1055亿,央行净回笼3255亿。

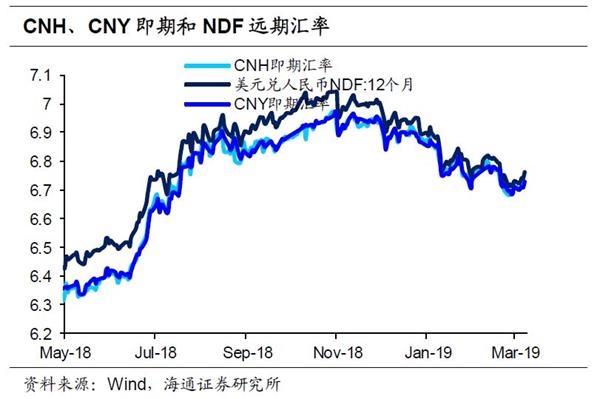

上周美元指数大幅上升,人民币兑美元小幅贬值,在岸与离岸人民币汇率均贬至6.73。

上周资金回归充裕,货币利率均大幅回落。从历史经验来看,三月是财政存款投放大月,过去两年的3月财政存款平均下降7000亿左右。而今年经济下行压力加大,财政支出进度提前,加上更大规模的减税降费计划,这意味着短期内即便央行公开市场继续回笼货币,也不会改变流动性整体充裕的格局。

稳增长就业优先。2019年《政府工作报告》将19年GDP增速目标下调至6.0-6.5%,时隔3年再现目标区间。19年是全面建成小康社会的关键之年,做好经济工作至关重要,“确保经济运行在合理区间”取代“深入推进供给侧结构性改革”成为第一大工作目标,而稳增长首要就是保就业。

宽财政双管齐下。19年积极的财政政策要加力提效,财政赤字率上调至2.8%。积极财政体现在两个方面:一是更大规模减税降费,全年减轻企业税收和缴费负担近2万亿元,制造业增值税率16%降至13%,交运、建筑业增值税率10%降至9%,下调城镇职工基本养老单位缴费比例。二是基建托底经济,地方专项债升至2.15万亿,铁路投资升至8000亿,公路水运投资保持在1.8万亿,再开工一批重大水利工程。

起草房产税法。人大财经委副主任乌日图表示,房地产税法由全国人大常委会预算工作委员会会同财政部组织起草,目前,相关部门正在完善法律草案、重要问题的论证等方面的工作,待条件成熟时提请全国人大常委会初次审议。

(文章来源:姜超宏观债券研究)

(责任编辑:DF010)

网友评论 已有 0 条评论,查看更多评论»